土砂災害特別警戒区域内にある土地の評価【相続税・贈与税】

相続税や贈与税の申告で土地(宅地)の評価をする際に重要となるのが減価要因の把握です。減価要因を多く見つければ見つけるほど、土地の評価額が安くなり、税額が減少します。

今回は、土地の減価要因のひとつである「土砂災害特別警戒区域内部にある宅地」の評価について解説します。

土砂災害特別警戒区域について

土砂災害特別警戒区域とは?

土砂災害特別警戒区域とは、土砂災害の危険性が特に高いとして行政上指定されている区域です。

土砂災害防止法では、都道府県知事は、急傾斜地の崩壊等が発生した場合に、住民等の生命又は身体に危害が生ずるおそれがあると認められる区域で一定のものを土砂災害警戒区域として指定することができます。

この警戒区域のうち、急傾斜地の崩壊等が発生した場合に、建築物に損壊が生じ住民等の生命又は身体に著しい危害が生ずるおそれがあると認められる区域で一定のものを土砂災害特別警戒区域として指定することが出来ます。

| 区域 | 定義 |

|---|---|

| 警戒区域 (イエローゾーン) | 土砂災害が発生した場合、住民の生命又は身体に危害が 生ずるおそれがあると認められる土地の区域 |

| 特別警戒区域 (レッドゾーン) | 上記警戒区域のうち、土砂災害が発生した場合、 建築物に損壊が生じ住民の生命又は身体に著しい危害が生ずる おそれがあると認められる土地の区域 |

特に、「特別警戒区域」に該当する場合には、一定の開発行為に対する制限や、建築物の構造規制を受けることになり、土地としての価値が大きく低下する要因となります。

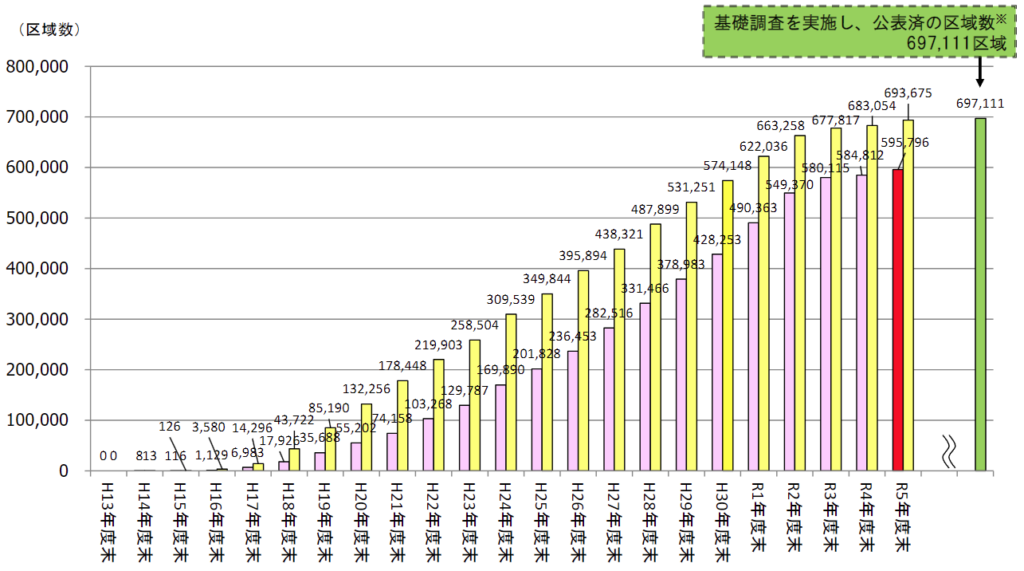

なお、台風・豪雨等による自然災害に対する危機意識が近年高まっており、上のグラフの通り、土砂災害特別警戒区域の指定区域は年々増加してきていることが分かります。

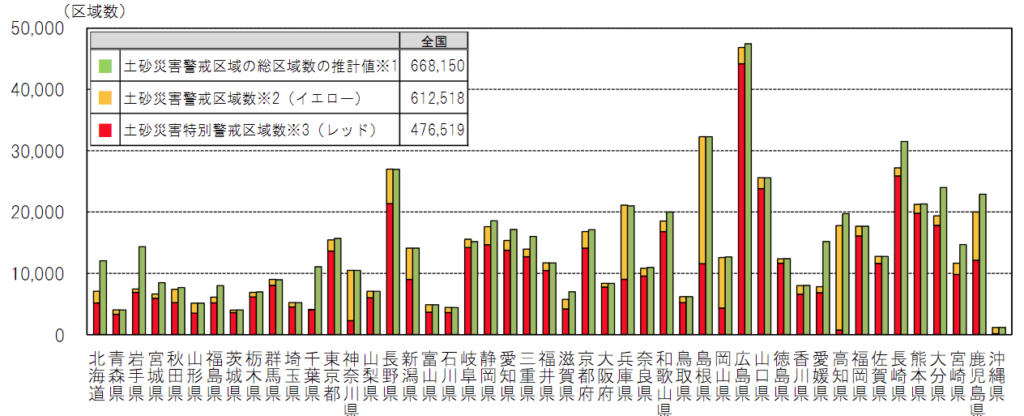

関西圏における特別警戒区域(レッドゾーン)指定状況

関西圏は首都圏と比較するとレッドゾーンの件数は多いですが全国的にみると突出して多いわけではありません。

関西圏の都道府県別にみると、和歌山県>京都府>奈良県>兵庫県>大阪府>滋賀県の順で該当件数が多くなっています。

大阪府

大阪市内はほぼ該当ありません。

大阪府都市部

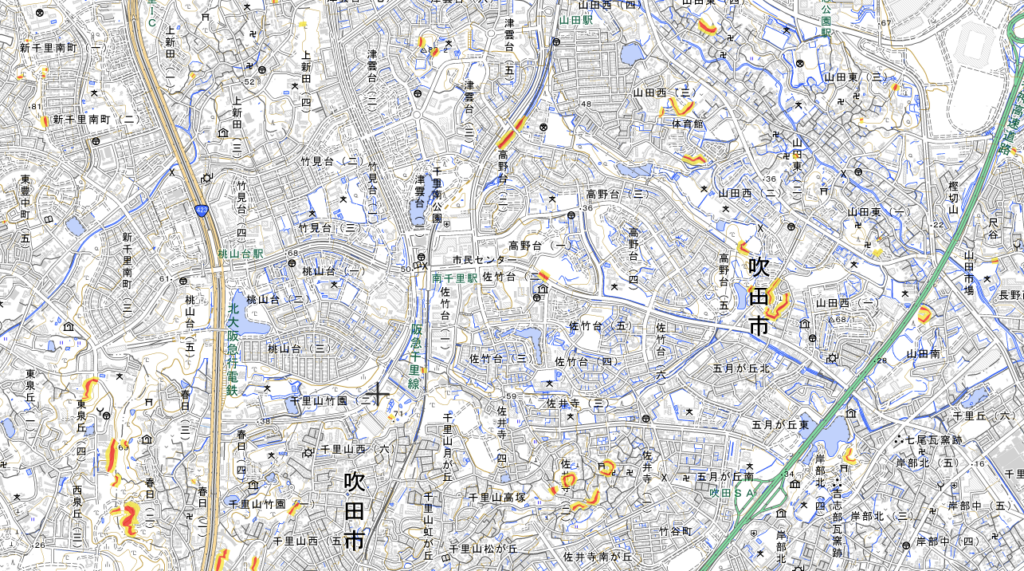

大阪市付近(北部)

吹田市や豊中市では部分的に該当しているエリアがありますが指定区域は少ないです。

一方、箕面市、池田市、大東市、東大阪市などはレッドゾーンがやや目立ちます。

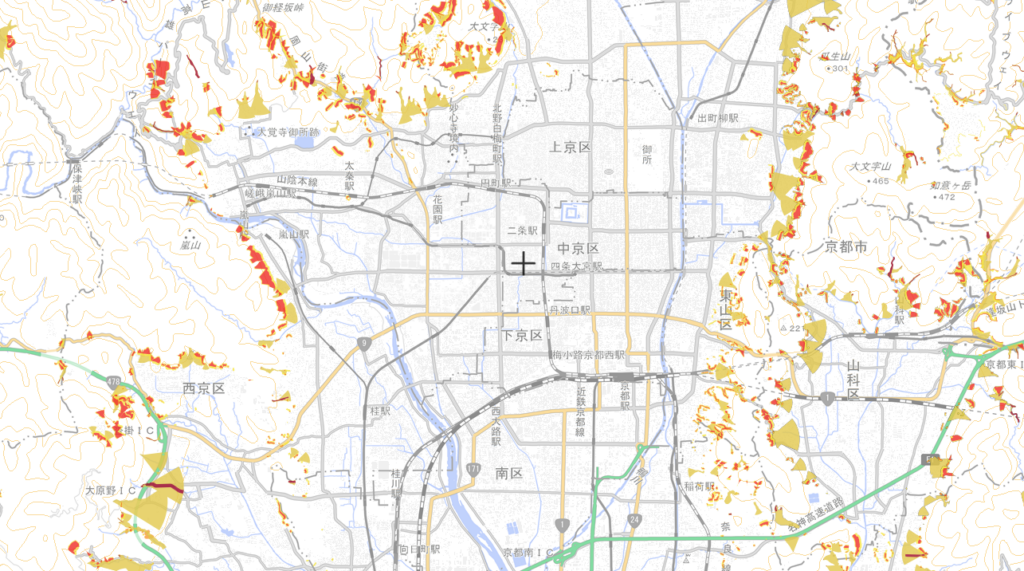

京都府

京都市は三方を山が囲う盆地の地形上、京都市中心部以外の西京区、北区、東山区、山科区、伏見区、左京区ではレッドゾーンが部分的に目立ちます。

京都府都市部

また、京都府北部や京都府南部の一部にも山間部が多く、山間部周辺にはレッドゾーンがかなり目立ちます。

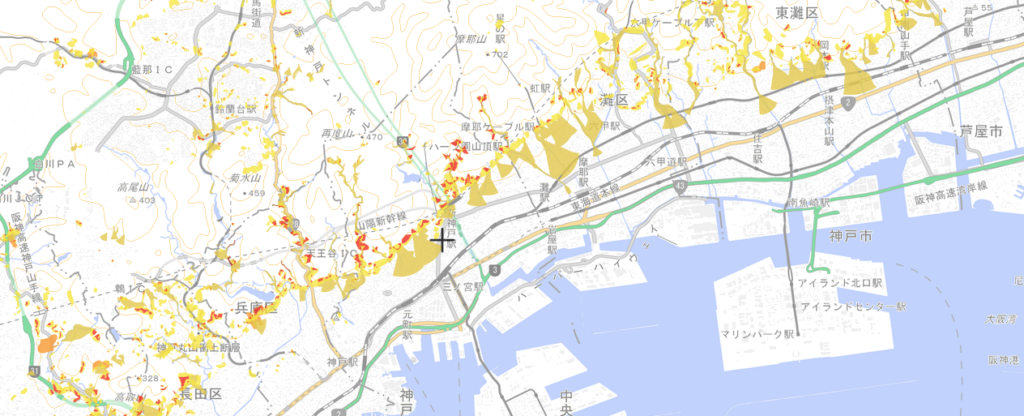

兵庫県

神戸市の場合、山地が東西に広がっており、都市部においてもレッドゾーンが部分的に見受けられます。

兵庫県都市部

土砂災害特別警戒区域内にある宅地の評価方法

特別警戒区域内にある宅地については、建築物の構造規制が課せられ、宅地として利用するには一定の制約を受けることになります。

このような特別警戒区域の指定件数が近年増加していることも考慮して、土砂災害特別警戒区域内にある宅地の評価について一定の補正(評価減)を行うこととされました。

判定時期

判定時期は、課税時期(相続開始時や贈与時)において、土砂災害防止法の規定により指定された特別警戒区域内にある宅地が対象とされます。

課税時期の前に特別警戒区域の指定が解除された場合には、「土砂災害特別警戒区域内にある宅地の評価」の適用対象とはなりません。

いつ時点で特別警戒区域に指定されているのか注意が必要です。

具体的な計算方法

特別警戒区域内となる部分を有する宅地は、次の「特別警戒区域補正率表」に定める補正率を乗じて計算した価額によって評価することとされます。

まず、評価対象地の全体地積のうち、特別警戒区域に指定されている地積の割合から、指定特別警戒区域補正率を算出します。

<特別警戒区域補正率表>

| 特別警戒区域の地積 / 総地積 | 補正率 |

|---|---|

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

次に、特別警戒区域の補正考慮前の評価額に上記特別警戒区域補正率を乗ずることで評価額を算出します。

土地の評価額 = 特別警戒区域補正率考慮前の土地の評価額 × 特別警戒区域補正率

この通達の適用開始時期

平成31年1月1日以後に相続、遺贈又は贈与により取得した財産の評価について、適用されます。

【留意点】”特別”警戒区域内ではなく、警戒区域内には適用できるか?

➡ 警戒区域内というだけでは適用対象となりません。あくまで特別警戒区域内にある宅地が対象となります。

警戒区域については、特別警戒区域とは異なり、宅地としての利用に制限が無いことに加えて、通常、警戒区域内の土地の売買にあたってはその危険性が認識されており、土地価格の水準(路線価)自体に価値の低下が織り込み済みと考えられるためです。

【留意点】倍率地域に所在する特別警戒区域内にある宅地に適用できるか?

➡ 倍率方式により評価すべき土地については土砂災害特別警戒区域の評価減を適用することは出来ません。

倍率方式は固定資産税評価額に基づいて相続税評価額を算出しますが、市区町村が固定資産税評価額を計算する上で、土砂災害特別警戒区域について、既に固定資産税評価額自体の減価要因として考慮されているためです。

【留意点】市街地農地等に適用できるか?

➡ ①市街地農地、②市街地周辺農地、③市街地山林、④市街地原野が特別警戒区域内にある場合や、⑤宅地比準方式による評価する雑種地にも土砂災害特別警戒区域内にある宅地の評価の適用対象となります。

土砂災害特別警戒区域の評価減で規定されている対象地目は「宅地」です。

しかし、市街地農地などの土地は、宅地に転用すると仮定して評価することとされます。市街地農地等が特別警戒区域内にある場合、たとえ農地などであっても今後宅地に転用すれば、宅地としての利用が制限されることから減価要因となります。

【留意点】がけ地補正と特別警戒区域の補正の両方に該当したらどう計算するか?

➡ がけ地補正と特別警戒区域の補正は併用可能です。ただし、補正率の最小値は0.50とされます。

まとめ

土地評価の数ある減価要因の中でも、土砂災害特別警戒区域の評価減に実際に該当する事例はかなり少ないです。

しかし、減価要因を見落とせば過大に税金を支払うことになってしまいます。

評価対象地が山間部にあるような場合は該当する可能性が十分ありますので、必ずチェックするようにしましょう。

参考法令:財産評価基本通達20-6、土砂災害防止法第7条、第9条、第24条、第25条

[PR] 関西圏の相続税、贈与税申告はグレーシア会計事務所にお任せください。

当事務所は大阪市淀川区の相続に強い税理士事務所(会計事務所)です。

「相続が起きたけれど相続税がかかるかどうか分からない...」

「相続が起きて何から手をつけて良いか分からない...」

「会社員をしていて資料収集や税務申告まで十分な時間が取れそうにない...」

「自分でやってみようと思ったけど合っているか分からないし税務調査が不安...」

相続にまつわる専門的なお悩みに対して、相続のプロフェッショナルがスムーズな財産承継を目指し、適切な申告と納税完了まで丁寧にサポートさせていただきます。

最近ご相続が発生されて相続税申告でお困りの方や、生前贈与についてでお悩みの方はぜひお問い合わせ下さい。

公式LINEまたはWeb予約フォームより24時間お問い合わせを受付しています。また、初回ご面談は無料です。

サービス内容の詳細は、相続税申告の案内ページ、贈与税申告の案内ページからご覧いただけます。