M&Aにより株主が変わる際に子会社側で税務上注意すべき事項【優遇措置】【みなし大企業】

日本の99%以上の法人は中小企業といわれています。大企業と比較して中小企業は様々な面で税制上優遇規定があります。

この点に関連し、創業者など中小企業の株主が、大企業に株式を譲渡等することによって、その中小企業が大企業のグループ(傘下)に入ることがあります。この結果、当該中小企業そのものの会社規模が大きくなるわけではありませんが、その中小企業が大企業と同一視され、法人税法および租税特別措置法上の法人区分に変動が生じることがあります(中小法人→大法人等)。

以下ではどういった場合に優遇規定が適用できなくなるのか、具体的に適用できなくなる規定にどういった項目があるのか留意点を解説します。

※【免責事項】当記事は投稿日時点に施行される法令に基づき一般的な取扱いを記載したものです。閲覧者が当記事を参考にして行った税務申告は閲覧者自身の責任によって行われ、当記事の内容に誤りがあり閲覧者に損害が生じた場合でも当事務所は責任を負いません。万が一記事の内容に誤りがある場合、お問い合わせフォームからお知らせいただけると幸いです。

※この記事では解説を単純化するため株式会社かつグループ通算制度を導入していない会社を想定して記載しています。

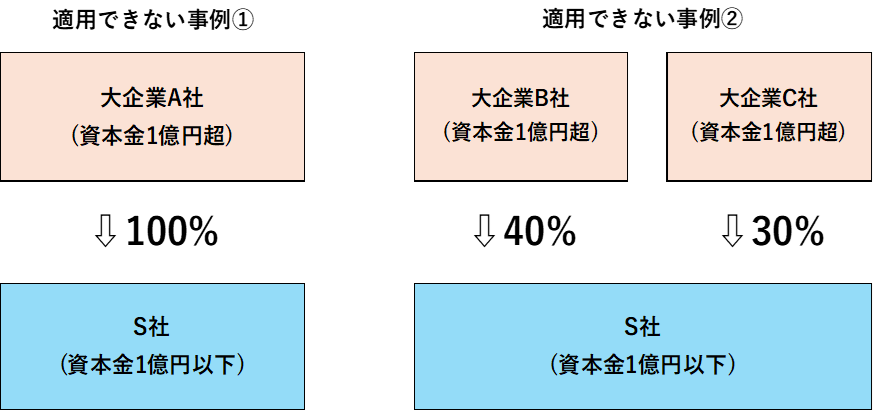

ケース1:資本金1億円超の会社が株主(親会社)になる場合

適用が受けられなくなる場合

以下の場合には、子会社側ではこれまで受けることができていた優遇規定の一部を受けられなくなります。

- 資本金1億円超の法人(親会社になる会社)が、資本金1億円以下の会社(子会社になる会社)の株式を発行済株式総数の50%以上取得した場合

- 資本金1億円超の法人複数社で、資本金1億円以下の会社(子会社になる会社)の株式を発行済株式総数の3分の2以上取得した場合

参考条文:租税特別措置法施行令27条の4⑰

適用が受けられなくなる優遇規定の例

このケースで適用が受けられなくなる項目は以下の項目が挙げられます。以下のいずれも改正頻度が高い項目のため詳細なルールに記載は省略しますが、いずれも課税が強化されることになります。

- 中小企業者等の少額減価償却資産

- 賃上げ促進税制(所得拡大促進税制)の中小企業者向けの規定

- 中小企業向けの研究開発税制

- 租税特別措置法の適用停止ルールの適用除外(いわゆるムチ税制)

- 中小企業者等が機械等を取得した場合の特別償却

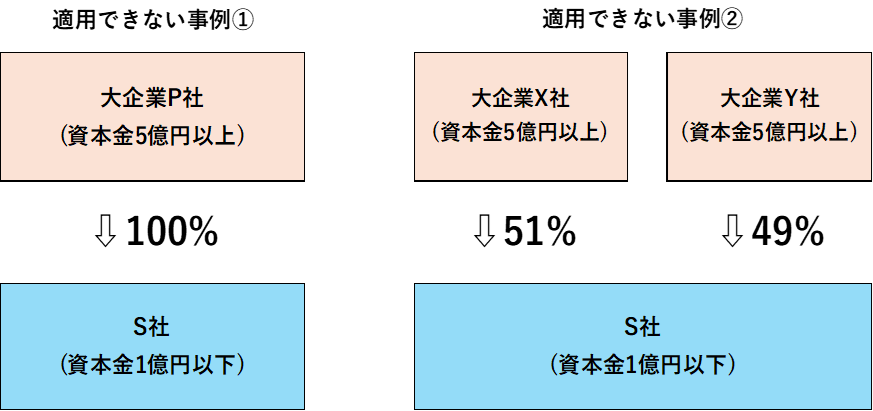

ケース2:資本金5億円以上の会社が株主(親会社)になる場合

適用が受けられなくなる場合

資本金5億円以上の法人(親会社になる会社)が、資本金1億円以下の会社(子会社になる会社)の株式を100%以上取得した場合には、子会社側ではこれまで受けることができていた優遇規定の一部を受けられなくなります。

なお、資本金5億円以上の複数の会社が、資本金1億円以下の会社の株式を100%以上取得する場合においても上記と同様に適用が受けられなくなります。

参考条文:法人税法66条第5項

適用が受けられなくなる優遇規定の例

このケースで適用が受けられなくなる項目は以下の項目が挙げられます。

- 繰越欠損金の損金算入制限の不適用

➡ 繰越欠損金の損金算入について所得金額×50%の限度額が適用されるようになります。 - 中小企業者等の法人税率の特例

➡ 年800万円以下の部分の税率15%の軽減税率が適用できなくなります。 - 定額控除限度額による交際費等の損金不算入額の計算

➡年800万円までの定額控除限度額が適用できなくなります。 - 欠損金の繰戻しによる還付制度

➡ 当期に欠損金が生じた場合、前期に所得があれば一定額の還付を受けることが出来ていたものが適用できなくなります。 - 貸倒引当金の繰入限度額計算における法定繰入率の適用

➡法定繰入率により損金算入限度額を計算することが出来なくなります。 - 特定同族会社の特別税率(留保金課税)の不適用

➡一定の場合には留保金課税が適用されることになります。