相続により取得した非上場株式を発行会社に譲渡した場合の課税の特例【相続後の対策】【自己株譲渡】

特例の内容

この特例は、相続により財産を取得し、相続税を課された方が、その相続税の課税対象となった非上場株式を発行会社に譲渡した場合に、通常であれば一定の金額がみなし配当として配当所得として累進税率により総合課税されてしまうところを、株式の譲渡所得として20.315%の分離課税で済ますことが出来る特例です。

特例の適用要件

特例の適用には以下の全ての要件を満たす必要があります。

対象者の要件

- 相続または遺贈により財産を取得している個人であること

- その相続または遺贈について納付すべき相続税額があること

(相続税額ゼロの場合は適用不可)

適用期限の要件

- 相続税の申告書の提出期限の翌日から3年以内であること

適用対象となる取引の要件

- その相続税の課税の対象となった非上場株式をその発行会社に譲渡すること

(上場株式や店頭登録銘柄は適用不可)

具体的にどういった恩恵があるのか?

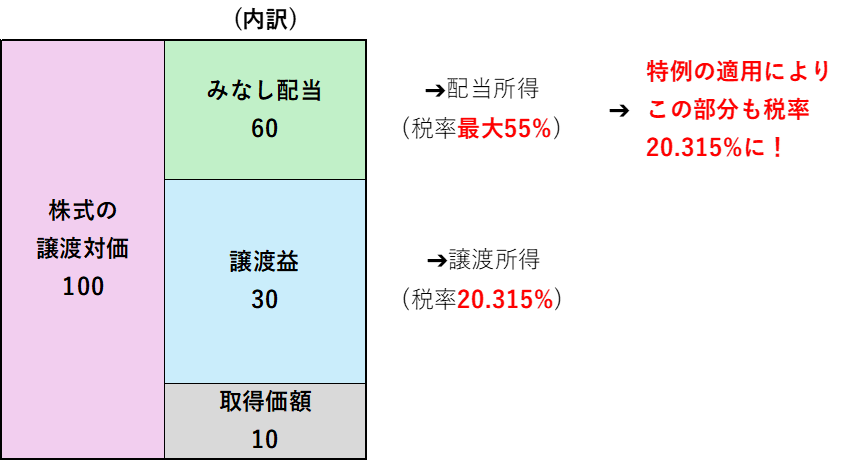

株主が会社から配当金を受け取った場合、その収入は配当所得として累進税率により所得税が課税されます。この累進税率は所得が高くなるほど税率も高くなり、一番高い税率で45%、住民税も含めると最大55%課税されて非常に高額です。

一方、株主が株式を譲渡して利益が出た場合は、その利益は譲渡所得となり、所得の大きさにかかわらず一律で住民税も含めて20.315%の課税しかされません。

ここで、株主が保有している非上場株式をその発行法人に譲渡する際に、資本金等の額に対応する額を超える部分については、法人が株主に剰余金の配当を行うことと同一視されます。これをみなし配当と言い、みなし配当の金額部分は配当金を受け取ったときと同様に配当所得に区分して税額を計算します。

この点について特例の適用を受けることで、みなし配当部分の所得区分を譲渡所得として取り扱うことができ、税率が下がることから税負担が減少することになります。

特例を適用する方法

特例の適用を受けるためには、適用を受けようとする個人が、「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例に関する届出書」を提出する必要があります。

提出先は、非上場株式の譲渡先である発行法人です。

届出書の提出期限は、非上場株式をその発行会社に譲渡する日までにする必要があります。

特例を検討する際の注意点

取得費加算の特例と併用できるか?

➡ 併用は可能です

なお、取得費加算の特例については下記の記事で詳しく説明しています。こちらも節税効果が高いのであわせてご確認ください。

発行法人側での留意点

- 上記の「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例に関する届出書」が株主から提出された場合、みなし配当部分に対する源泉徴収は不要になります。

- みなし配当部分の源泉徴収はされませんが、この場合においても資本金等と利益積立金の減算処理は必要になります。具体的には、株主に交付した金銭等の額のうち、取得資本金額を資本金等の額から減算するとともに、取得資本金額を超える部分の金額(みなし配当に相当する金額)を利益積立金額から減算する必要があるため注意が必要です。